디지털세 합의안 나왔다…국내 기업 1~2곳 대상 될듯

최소 15% 이상 글로벌 최저한세 도입…10월까지 최종합의 위한 논의 계속

디지털세 합의안 나왔다…국내 기업 1~2곳 대상 될듯최소 15% 이상 글로벌 최저한세 도입…10월까지 최종합의 위한 논의 계속

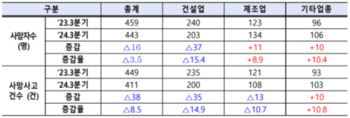

다국적 IT기업에게 매출이 발생한 국가에서 최소 15%의 법인세를 부과할 수 있도록 한 ‘디지털세’ 관련 합의안이 130개국의 지지를 확보했다.

연 매출액이 200억 유로(약 27조 원)를 넘고 10% 이상의 이익률을 내는 다국적 기업이 대상이다.

기획재정부는 2일 경제협력개발기구(OECD)/주요 20개국(G20) 포괄적 이행체계(IF)의 디지털세 합의안을 발표했다.

현재안은 IF 139개국 중 9개 국가의 반대로 전체 합의에 이르지는 못했으나 전반적인 지지를 얻고 공개됐다.

포괄적 이행체계(Inclusive Framework, IF)는 BEPS(다국적 기업의 세원 잠식을 통한 조세 회피 방지대책) 이행 문제를 논의하는 회의체(139개국 참여)로, 필라1·2 논의를 주도하고 있다.

다음주 G20 재무장관회의에서는 공개된 현재안에 대한 논의가 있을 것으로 예상되고, 절대 다수 국가의 지지를 바탕으로 오는 10월 G20 정상회의까지 최종 합의를 위한 논의가 계속될 전망이다.

먼저 필라1의 주요 내용을 보면, 규모가 크고 이익률이 높은 다국적 기업 초과 이윤 일부에 대한 과세권을 시장소재국(매출발생국)에 배분한다.

적용대상은 연결매출액 200억유로(27조원) 및 이익률 10% 이상 기준을 충족하는 글로벌 다국적 기업이다. 다만, 채굴업, 규제되는 금융업 등 일부 업종에 한해 적용을 제외한다.

적용대상 기업의 글로벌 이익 중 통상이익률 10%를 넘는 초과이익의 20~30%에 해당하는 이익에 대해 시장소재국에 과세권을 배분한다.

매출은 재화·서비스가 사용·소비되는 최종 시장소재국으로 귀속되며, 특수한 거래(B2B 거래 등)에 대한 매출귀속기준은 추후 정립한다.

필라1에 의해 배분된 과세권(Amount A)과 관련된 분쟁은 의무적·강제적 분쟁해결 절차로 조정되며, 각국은 이 결과을 받아 들여야 하고 필라1 도입 때 기존 디지털서비스세 및 이와 유사한 과세 등은 폐지를 검토한다.

필라2는 최소 15% 이상의 글로벌 최저한세를 도입한다.

실질 사업활동 지표(급여비용 및 유형자산 순장부가치)의 일정부분을 과세표준에서 공제하고, 국제해운소득은 필라2 적용을 제외한다.

이번에 공개된 안에 대해 IF는 회원국 간 이견을 극복하고 필라 1·2 핵심사항에 대한 광범위한 지지를 이끌어냈으며, 그 결과는 국제조세체계의 원칙을 새로 정립하는 역사적인 성과라고 평가했다.

기재부는 필라1 제도 도입시 그간 국내 고정사업장이 없어 국내에서 큰 매출이 발생하더라도 충분히 과세하지 못했던 거대 글로벌 디지털 기업에 대한 우리나라의 추가 과세권 확보가 가능해진다는 데 가장 큰 의미를 두었다.

필라1은 전세계적으로 가장 크고 이익률이 높은 100여개 기업에 적용될 예정이며 이중 우리 기업은 1~2개로 예상된다.

이중과세 조정 절차가 별도로 마련돼 기업 세부담은 필라1 도입 전과 비교해 중립적이므로 기업 경쟁력에 미칠 영향은 미미할 것으로 기재부는 예상했다. 기업의 납세협력비용을 최소화하기 위한 기술적 조치들도 10월까지 지속 논의될 것으로 보여진다.

필라2에 따라 우리나라는 국내 법인세율 수준(최고세율 25%)을 고려할 때 15% 수준의 최저한세율이 국내에 미치는 영향은 제한적일 것으로 전망된다.

글로벌 최저한세 도입으로 인해 국가간 법인세 인하경쟁은 감소하고 기타 경영환경의 중요도는 증가할 것으로 보여 우리나라의 글로벌 기업 유치에는 긍정적 영향이 예상된다.

또 우리나라 주요 산업인 해운업은 필라2 적용에서 제외돼 기존 운영 중인 톤세 제도와 조화롭게 공존 가능할 것으로 기재부는 전망했다. <저작권자 ⓒ 뉴스코어 무단전재 및 재배포 금지>

댓글

|

많이 본 기사

|